La Fed ha perso 6-7 mesi e ora deve inseguire gli eventi

La conseguenza: una pericolosa accelerazione della stretta monetaria. Quadro economico assai incerto, soprattutto in Europa

Se Wall Street ha perso fino a un massimo del 24% dal record di inizio gennaio, è per colpa dell’aggressiva politica monetaria della Fed: e questo è parzialmente vero, se non altro, perché è nei fatti. Se l’economia americana finisce in recessione, come sembra probabile, sarebbe ancora a causa della Fed, che si ostina ad alzare i tassi, proprio mentre il quadro macroeconomico si fa più incerto: e questa affermazione è assai discutibile o, quantomeno, si fonda su un presupposto sbagliato. In ogni caso, gli operatori pensano così e s’è ben compreso che la banca centrale opera bene quando taglia i tassi d’interesse e inonda i mercati di liquidità e, invece, sbaglia quando fa il contrario.

Nella curiosa esegesi dei mercati il concetto che «la Fed dà, e la Fed toglie» è del tutto assente. Nessuno l’aveva criticata per aver tenuto i tassi quasi a zero per buona parte dei trascorsi ultimi 13 anni (cosicché l’S&P ha potuto crescere del 610%, ossia la bellezza del 15% medio annuo) e nessuno s’era posto il dubbio che perseverare in un quantitative easing da 120 miliardi al mese fino a novembre scorso, quando l’economia cresceva a ritmi del 6-8% e l’inflazione era già al 6%, fosse un tantino sconsiderato.

L’errore

In effetti l’errore della Fed è evidente, benché non sia propriamente quello sottolineato dai mercati. Ci vorrebbe un po’ di umiltà, osserva Mohamed El-Erian: «Ero alquanto sconcertato quando un anno fa così tanta gente si mostrava assai fiduciosa sul fatto che l’inflazione sarebbe stata transitoria», commenta il capoeconomista di Allianz, alludendo tanto all’insipienza della Fed, quanto alla superficialità degli investitori.

L’errore sta nel non aver voluto rialzare i tassi d’interesse prima, ed essere costretta a inseguire gli eventi, 6-7 mesi più tardi: con la conseguenza di dover accelerare pericolosamente la stretta monetaria. Adesso quegli stessi operatori, che fino a pochi mesi fa erano compiaciuti per l’attendismo della banca centrale e, al massimo, si figuravano 4-5 rialzi da 25 centesimi dei tassi Fed, accusano Jerome Powell d’essere rimasto «troppo dietro la curva», come si usa dire nel gergo dei mercati.

Cosa sarebbe successo se la banca avesse alzato i tassi a ottobre o novembre? «Errore della Fed» avrebbero gridato, poiché all’inflazione persistente credevano ancor meno di Powell.

Ultraliberisti solo a parole

Strano atteggiamento quello degli operatori di Wall Street: ultraliberisti a parole, sempre critici quando il governo propone aiuti sociali ai meno abbienti, furibondi quando si parla di sanità pubblica, hanno invece accolto con plauso i lauti sussidi elargiti a pioggia a tutti i cittadini per compensare i danni economici della pandemia: con la conseguenza che milioni di lavoratori si sono ritrovati in tasca più soldi di quanti ne guadagnavano prima del Covid. In sostanza, s’è trattato di un assaggio di quella tanto vituperata (a parole) Modern Monetary Theory, combinata per giunta con l’ultima forsennata ondata di quantitative easing.

Più che incolpare la pandemia o i colli di bottiglia negli approvvigionamenti di beni e materie prime, avrebbero dovuto capire che la crescente inflazione era stata «causata da un’esplosione dello stimolo fiscale e monetario» (parole di Giuseppe Sersale di Anthilia).

La guerra in Ucraina, poi, ha ulteriormente compromesso la situazione. Soprattutto l’ha deteriorata in un’Europa che, quantomeno sul piano fiscale, non aveva seguito l’esempio americano e i sussidi sono stati concepiti più per favorire gli investimenti che per incentivare i consumi.

Recessione più probabile in Eurozona

Il balzo dei costi dell’energia che, a causa della forte dipendenza dal gas russo, sono stati assai più devastanti che in America, hanno da noi esasperato i prezzi alla produzione e falcidiato la capacità di spesa dei consumatori. Se l’avvento di una recessione è probabile negli Usa, lo è ancor di più in Eurozona dove, a differenza della crisi del 2011, le conseguenze economiche non possono venir lenite da nuovi, generosi aiuti statali, poiché i conti pubblici sono già esplosi negli ultimi anni. Per Alessandro Fugnoli di Kairos, la stagflazione è ormai «conclamata» e la recessione è «quasi certa in Europa e Stati Uniti».

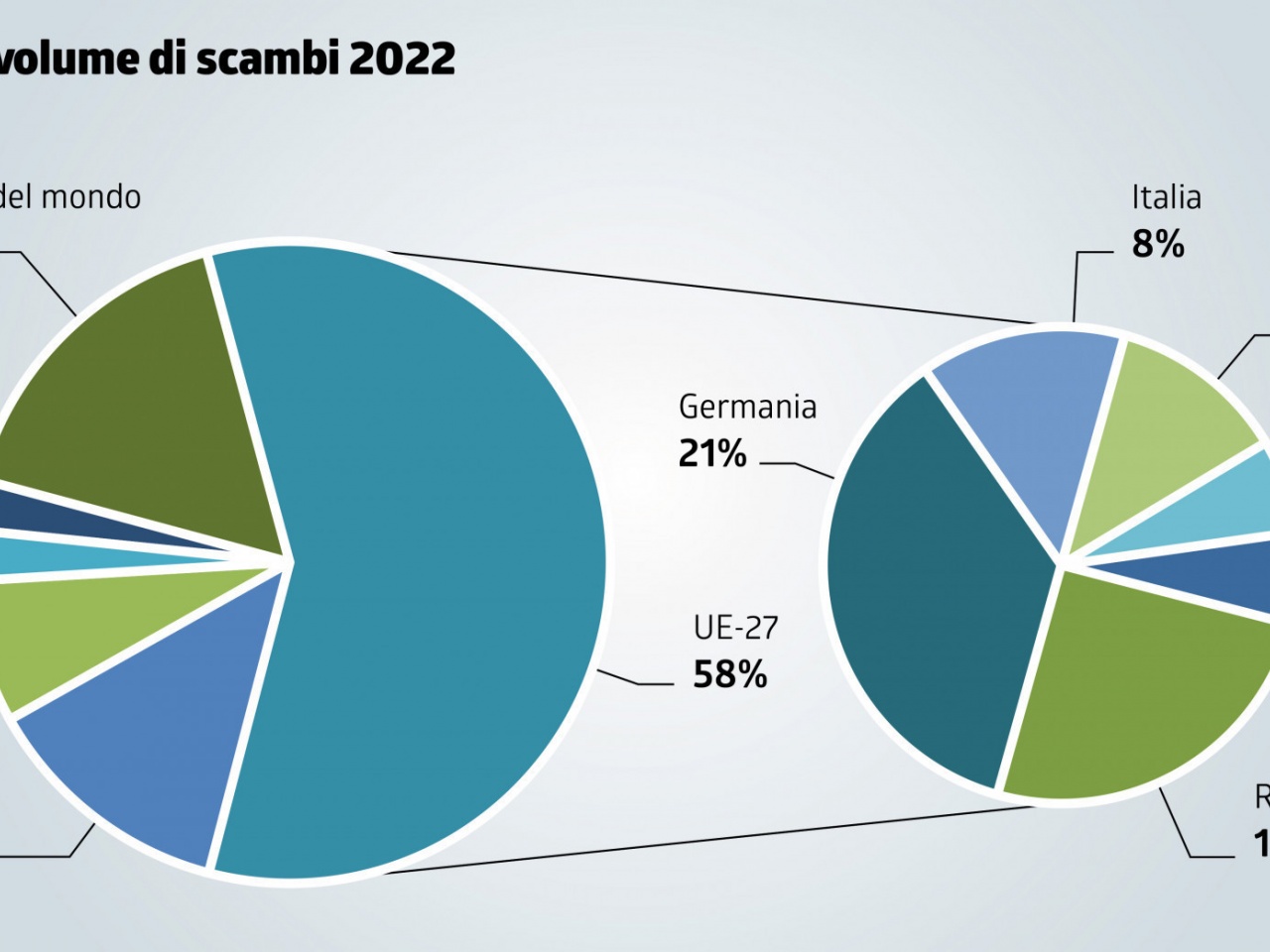

Se gli effetti sulla produzione e sui consumi sono massimi in Germania e Italia (economicamente più esposte con la Russia), le conseguenze finanziarie di una nuova recessione peserebbero sui paesi periferici e sull’Italia in particolare, come dimostra il balzo dello spread Btp-Bund fino a 237 punti. Finora, in Eurozona, non ci sono segni evidenti di un crollo dell’attività economica, poiché gli indici manifatturieri e dei servizi sono in territorio positivo, benché in rapido calo verso la soglia dei 50 punti che separa la crescita dalla contrazione. E, forse grazie ai benefici del Next Generation Eu, le previsioni dei grandi broker internazionali (BofA e Goldman Sachs) sono persino superiori a quelle degli Stati Uniti, quantomeno per l’anno in corso.

Ma l’incognita sulla durata della guerra in Ucraina e le conseguenze sul prezzo del gas rendono assai incerto il quadro economico nei prossimi mesi, al punto che Morgan Stanley pronostica in Europa un’inflazione più alta e più duratura di quella americana. Nel frattempo, i mercati, combattuti tra la speranza di un «atterraggio morbido» dell’economia e il timore di una seria recessione, oscillano attorno alla soglia dei 3.700 punti dell’S&P e i 400 dello Stoxx. Ma la convinzione prevalente è che il ribasso sia tutt’altro che finito. È un mercato Orso, dicono (quasi) tutti gli operatori e ogni eventuale rimbalzo è occasione per vendere. La più pessimista (Morgan Stanley) ipotizza un crollo fino ai 3mila punti dell’S&P, ossia un -37% dai massimi, come mediamente s’era visto nelle passate recessioni.